一人社長が自力で法人の決算確定申告!税理士いらずで法人税も納付してみた

私が昨年設立した法人が、設立して1年を迎えました。

めでたいことですが、面倒なことでもあります。そう、法人税の申告(確定申告)です。

法人の確定申告はあまりに面倒なことはよく知られていて、ほとんどの会社は税理士に委託していることかと思います。

しかし、私は以下の4つの理由から、一人で申告してみよう!と思いました

税理士は高額だから一人でやりたい

税理士に頼むと高額です。決算だけ依頼するにしても、数万円〜の費用がかかります。毎月の業務まで依頼していたら、何十万円にもなりますよね。

安く引き受けてくれるところもありますが、腕は良くないしミスは多いと思われるので、だったら自分でやりたい。

自分の会社の数字くらい把握しておきたい

自分で会社の数字をつけると、数字が頭に入ってきて会社のことが細かくわかります。

他人に依頼していては、ここまで頭に入ってこないでしょう。正確に経営ができるようになるかもしれません。

決算を細かく知ることが節税への大きな一歩

経理や申告の手順を細かく知ると、「お、ここは節税できそうだな」「ここは突っ込まれそうだな」というのが分かります。普通の人は知らない裏側まで知ることで、普通はできないことができると思うのです。

情報とツールも整ってきた

一人社長が一人で法人税の確定申告ができるくらい、情報とツールが整ってきました。

例えばクラウド会計ソフトです。クラウド会計ソフトを使うことで、一人法人でも簡単に経理から決算書の作成まで可能になりました。

また、「新版 ひとり社長の経理の基本」という本には、かなり助けられました。

この本がなければ私は一人での申告を諦めていたかもしれません。というより、申告の手順が細かく載っているので、この本と会計ソフトさえあれば本当に決算から申告までできちゃいます。おすすめです。

どうやって経理、決算、申告したのか?

おおまかにステップを分けると、このような手順になりました。

- 売上と経費を記録する(領収書は必ず保管!)

- 最低でも毎月、クラウド会計ソフトに入力

- 決算期が過ぎたら、確定申告

売上と経費を記録

個人事業主でもそうですが、法人化しているならますます「正確に売上と支出を記録」しましょう。

私の場合は「売上」というものはほぼネットであとから見返せるので、あまり注意を払っていませんでしたが、貴方の会社に「現金での売上がある」場合は、どこかにメモなど記録しておかないと忘れます。そうなると売上を抜くことになり、脱税になってしまいます・・・

私が法人をたてて一層気をつけているのが、「領収証の保管」です。せっかく経費にできるものは経費にしないと損です。当たり前のことですが、気をつけましょう。

最低でも毎月、クラウド会計ソフトに入力

私が反省したことの1つです。最低でも毎月、クラウド会計ソフトに記録しましょう。

私、「申告の直前に会計ソフトで計算すれば大丈夫だろう」とタカをくくっていました。が、のちに後悔しました・・・・

入力が大変すぎる

ある程度の入力を自動で行ってくれるクラウド会計ソフトといえども、決算期になって一気に領収書や売上などを入力していくのはかなり大変です。

時間が経っている売上や領収書などは、

と思い出せないことも多く、余計な時間を使います。

色々と大変な決算期の時期に入力で手間をかけるのは大変ですので、定期的に入力をしていくほうが良いかと思います。

数字が把握できない

もう一つ困ったのが、数字が把握できないことです。

私、決算期の時期になって一気に売上や経費の入力をしたところ、かなり利益が残っていることに気がつきました。もっと事前に売上と経費を入力していれば、事前に計画的に備品を購入するなどして利益を圧縮することができたのに、と思います。(慌てて備品を購入しました)

もっとひどいケースもあります。12月決算で、1月以降になってから売上と経費の入力をしてみたところ

と気付くことになっても、もう取り返しがつきませんから・・・

決算期が過ぎたら、確定申告

決算期過ぎになると、税務署から書類が届きます。いよいよ確定申告のシーズンですね。

このタイミングになったら、クラウド会計ソフトと「新版 ひとり社長の経理の基本」を片手に決算を行います。

「新版 ひとり社長の経理の基本」を読みながら決算を行えばその通りにできますので、あまり心配はないかと思います。

なんにせよ、まずは経理・会計ソフト

さて、決算にとって非常に重要になってくるのがクラウド会計ソフトです。クラウド会計ソフトがないと「決算なんてできるはずがない」というのが私の本音です。

Excelで法人の決算に挑戦しようとする人もいるようですが、無理とは言いませんがかなりかなり大変なのでやめたほうがいいと思います・・・(少しだけチャレンジしようとして諦めました)

また、クラウドでないパッケージ版の会計ソフトもありますが、定期的にソフトを買い直さなければならない上に(新しい税制に対応するためにソフトを買い直さなければならないなんて馬鹿らしいですよね)、macでは使えなかったり自動的に仕訳を入力するなどの機能がなかったりしますので、やはりクラウド会計ソフトが便利だと思います。

MFクラウド会計を使った

クラウド会計ソフトには3つの大手の製品(MFクラウド会計・freee・弥生会計オンライン)がありますが、私はMFクラウド会計を利用しました。

いろいろな比較サイトがありますがこの3つの製品は一長一短、選ぶのに非常に迷ってしまうと思います。

私は、「弥生会計オンライン」は使いにくいとの評判があったのと、「freee」は無料登録したところ営業の電話が頻繁にかかってくるようになったのでやめました。

実際にMFクラウド会計を利用して特に不自由は感じず、問題なく決算を行うことができました。

申告をやってみた

決算が近づくと、このように税務署から書類が届きますね。「新版 ひとり社長の経理の基本」を見ながらやっていきます。(以下、私の法人は東京都にあるので東京都の例です)

別表四、別表一(一)、別表一(一)次葉、都民税の第六号様式などなどに、本を見ながら記入して行きます。

法人税の申告なんてしたことない私でも本に書いてあるステップを追っていけば簡単に記入できました。

他にも法人事業概況説明書などのめんどくさい書類がありますが、頑張って記入します。

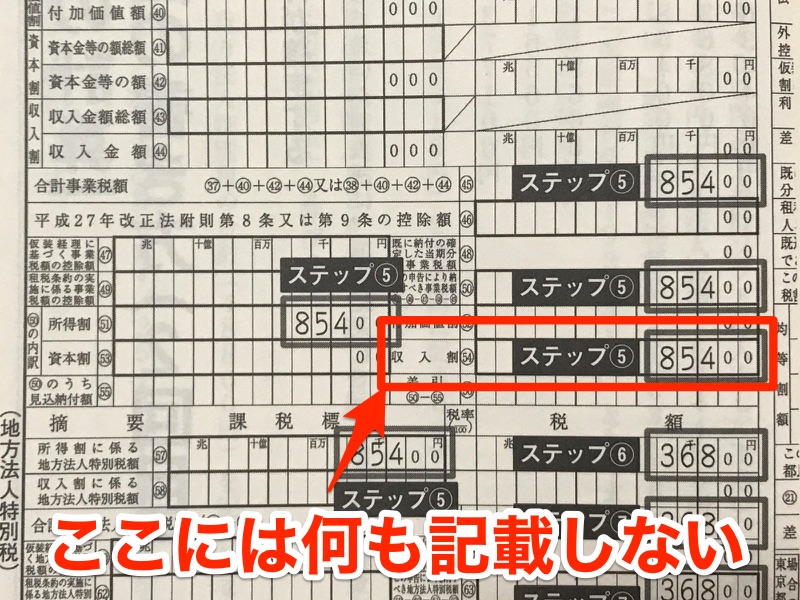

本のミスを発見

ほぼ完璧な記述の「新版 ひとり社長の経理の基本」ですが、1つだけミスを発見しました。都民税の第六号様式の「収入割」の箇所には、何も記入しないのが正解です。都税事務所の方にも確認してもらいました。(「収入割」は電気事業者等のみが記入する箇所です)

1つ下の「差引」欄に記載するはずの数字が、1段上にずれてしまってるだけです。1つ下の段に記載しましょう。

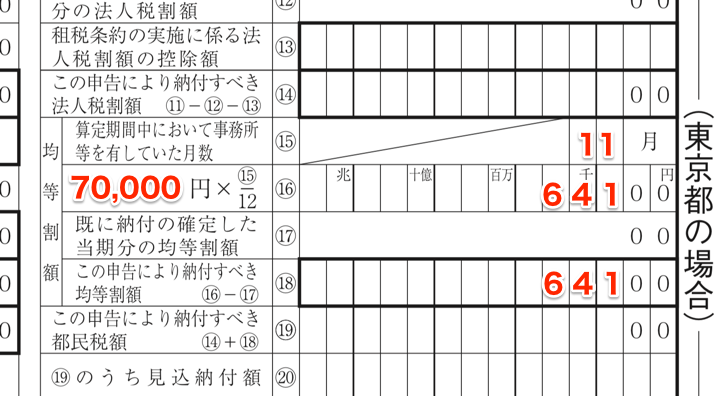

また、新設法人の場合には決算期を設立月の前月にしてると思いますが(例えば、4月に会社を設立しているなら3月末が決算月になっているはず)、その際には法人住民税7万円の均等割が11ヵ月分のみで済みます。「新版 ひとり社長の経理の基本」にはこの処理方法が記載されていませんでした。

が、この記載箇所はたった1カ所なので簡単です。

困った箇所があっても、税務署の方が親切に質問に答えてくれるのでそんなに心配ないと思います。(きちんと申告しようとする人には、税務署の方は優しいです)

税務署へ

すべての書類の記入を書いたのち、貸借対照表・損益計算書等の書類をMFクラウド会計からプリントアウトして税務署と都税事務所に行きます。

係員の方に念のため気になっていたことを質問したりして、書類を提出するだけで済みました。

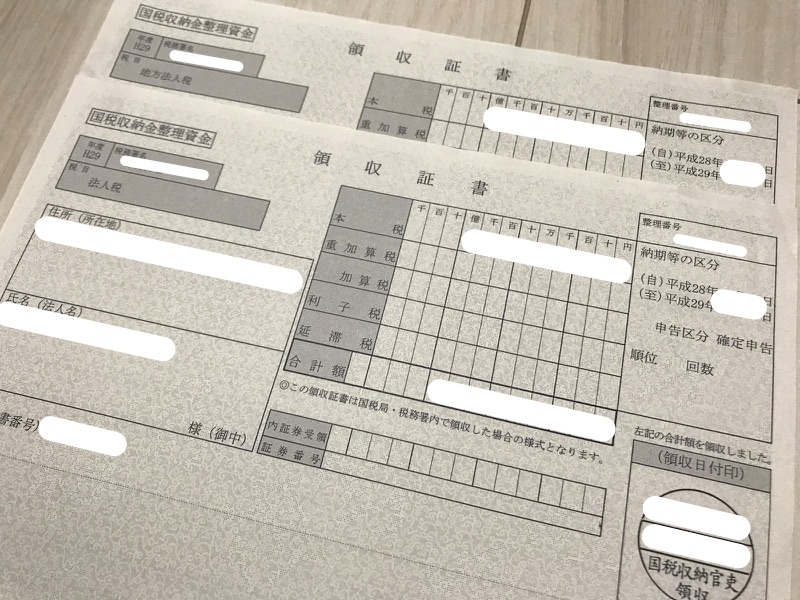

納税

書類を提出した後、税務署内でその場で納税ができます。人生で初めて法人税を収めました。

2回目以降の申告も自分でやりました

この記事は当初2018年に執筆しましたが、その後2019年と2020年の申告も、自分で行っています。

申告の手順は「新版 ひとり社長の経理の基本」の内容と大きく変わりません。少しだけ税率の変更(法人税が23.4%→23.2%とか)があったことに注意です。

2021年以降は地方法人特別税が廃止されたりなど大きな変更がありますが、税率が変わるだけで手順自体には大きな変更はないと認識しています。

その他気づいたポイント

3回の申告を通して気づいたポイントをいくつか書いてみます。

特定同族会社?同族会社?

確定申告書に、「特定同族会社」か「同族会社」か選ぶ項目がありますよね。私の会社のように、一人法人(自分自身が代表取締役で、出資したのも自分自身)の場合には、同族会社になります。

当初は「特定同族会社」かと思って○をつけて提出したら、税務署から「同族会社の間違いでは?」と電話がかかってきました😅

資本金1億円以下の会社は、特定同族会社にならないらしいです。

稼いでいると都税はやっかい

国税(お国に支払う)である法人税と地方法人税は計算方法がシンプルなのですが、都税は計算がちょっとやっかいなところがあります。

まず都民税の住民税割です。これは法人税×12.9%と計算しますが、法人税の額が1,000万円を超えていると税率が16.3%に上がります。

また、法人事業税の税率も、所得が2,500万円を超えていると高い税率になります。

地方法人特別税の計算

地方法人特別税は、法人事業税×43.2%で計算しますよね。

所得が2,500万円を超えている時、↑に記載したように法人事業税が高い税率になりますが、地方法人特別税は安い税率で計算した法人事業税に43.2%をかけます。

納税はクレジットカード納付がお得です

納税は税務署の窓口のほか、金融機関の窓口でもOKですし、クレジットカード納付もできます。

税金支払いでもポイントが1%以上つくカードをお持ちなら、クレジットカード納付がお得です。アメックスやダイナースでは税金ポイント還元が0.5%なので注意を。

私は2回目以降の納付では、三井住友カードのANAカードを利用しました。

1人でも法人税は何とかなる

実際に経験してみて、小さな会社なら1人でも法人税申告は何とかなるということがよくわかりました。

これもMFクラウド会計と「新版 ひとり社長の経理の基本」のおかげです。おかげで税理士費用を一切払わずに確定申告を終えることができました。ありがとうございました!

同じような境遇の方、ぜひチャレンジしてみましょう!