人工知能で株や投資信託や債権を自動売買する、ロボアドバイザーの比較とまとめ

最近、人工知能を使って投資信託や債権、株式などを売買する、ロボアドバイザーと言うものが出始め、流行りつつあります。

人工知能はここ最近のビジネスシーンでは欠かせないキーワードになっています。人工知能がまだ完璧であるとは思いませんが、将棋や囲碁では人間を凌駕したりと、ある領域においては人間よりもさらに上のパフォーマンスを発揮したりしています。

投資の分野においても人工知能を用いた投資戦略はもちろん用いられており、いわゆるHFT(ハイ・フリークエンシー・トレーディング、高頻度売買)などなどを使って儲けている金融企業もたくさんあるようです。

1年ほど前まではこうした人工知能を使った投資は、個人レベルではかなりの技量がないと不可能でしたが、最近は簡単に個人でも実現できるようになりました。しかもスマホ上で、ですね。

これがロボアドバイザー投資です。

ロボアドバイザーとは

ロボアドバイザーとは、人工知能を使ったプログラム、つまりロボットがあなたのお金を運用してくれるサービスです。

いくらかのお金をロボアドバイザーに預け、運用をスタートすると、人工知能があなたの要望に沿うように、自動的に株や投資信託などを売買してくれます。

要するに、「お金をどかっと預けとくから、あとは勝手に運用しといてね!よろしく!」というサービスですね。

安い手数料

ロボアドバイザーの特徴は、安い手数料です。

今まで、このように「お金をどかっと預けて、あとは運用しといてね!よろしく!」というサービスは、証券会社などの人が人力で行っていたため、高い手数料がかかりました。

しかし、人工知能というものが普及して人手が要らなくなったため、ロボアドバイザーでは同じような投資が非常に安い手数料で実現できています。まさに人工知能革命!

ロボアドバイザーとトレードステーション&MT4の自動売買の比較

ロボアドバイザーでは、まず口座開設のあと、いくつかの質問に答えていくだけで自分に向いた投資を人工知能が判断し、それに基づいて投資ポートフォリオを組み自動的に投資をしてくれます。自動売買の新しい形態ですね。

このようなロボアドバイザーは、トレードステーションを使った株式の自動売買であったり、MetaTrader4を使ったFXの自動売買とは異なる点があります。比較してみましょう。

戦略ポートフォリオの用意の仕方

ロボアドバイザー投資では、いくつかの質問に答えるだけで、そのアドバイザーが提供している商品の中から自動的に売買がなされます。

一方、普通の自動売買では、戦略は自分で用意しなければなりません。例えばトレードステーションであればEasyLanguage、MT4ではMQLを使って自分でプログラムコードを書いたりする必要があります。もちろん、他人が記述した投資戦略を入手してきて組み込むこともできますが、あくまで投資戦略やポートフォリオを組むのは「自分」です。

時間スパン、リスク&リターン度合の調整

ロボアドバイザーを使った投資はかなり長期的投資に目を向けられており、運用対象も投資信託であったり債権が中心であるなどローリスクミドルリターンに重きを置かれています。年利だと高くても10%には届かないでしょう。数%程度です。

一方、普通の自動売買ではこうした投資戦略を自分で選ぶことができます。ハイリスク・ハイリターンを狙って高ロットでの高速スキャルピングを仕掛けることもできますし、その逆もできます。

※なぜロボアドバイザー投資では短期売買ができないかというと、人工知能を用いた投資を行うにはかなりのコンピュータ計算量が必要です。スキャルピングなど秒速で動く投資には、とてもとても個人レベルで用意できるGPUでは計算能力が足りません。クラウド上のGPUを用意したとしても、計算料金に見合う投資結果まで出すことは難しいと思われます。ですので、必然的に長期投資に重きが置かれます。

商品

現在のところ、各社が用意しているロボアドバイザーが対象とする金融商品は、世界各国のETFが中心です。

トレードステーションやMT4では、世界中のETFを売買することはなかなか難しいです。

ロボアドバイザーの持つ機能とメリット

各社いろいろなロボアドバイザーを提供していますが、概ねこのような機能を持っています。

- 世界中の金融商品への分散投資を行い低リスクな投資を実現

- 質問に応じて人工知能がポートフォリオ作成

- 定期的なリバランス(ポートフォリオの組み換え、すなわち新規売買)

- 低手数料

もちろん自動売買ですので、運用に手間はかかりません。しかしながら、今までのように人が運用を行うのではなく、あくまで機械が売買をするので低手数料となっています。

ラップ口座との違いは?

大手証券会社などがラップ口座を提供していたりしますが、ラップ口座よりは私はロボアドバイザーの方が良いかなと思っています。あくまで私感ですが、下記の理由からです。

大手ラップ口座のデメリット?

- 多めの資金が必要

- 手数料が高い

- 預けた先の証券会社の商品を中心に運用されそう→投資対象が顧客に最適化されなさそう

大手証券会社のラップ口座などを利用するには、少なくとも数百万円単位の資金が必要となります。また、人が売買を行っているためどうしても手数料が高くなってしまいます。

ロボアドバイザーのデメリットは?

さて、そんな人工知能で動くロボアドバイザーですが、デメリットはないのでしょうか。見てみましょう。

実績が少ない

ロボアドバイザーが出てきたのはつい最近です。

長期投資・資産形成を行う中で、長期の運用実績がないというのはデメリットであるでしょう。

各社の差を判断しづらい

ここ1年ほどで、様々な会社がロボアドバイザーを提供し始めてきました。しかしながらまだまだ各社実績が浅く、公式Webサイトに書いてある情報もあまり変わりありません。

実際に使用したユーザーのレビューも多くないため、各社の明確な差を掴むのが困難な状況です。

海外と比

欧米のロボアドバイザーの手数料は更なる低手数料化が進み、0.3%以下の水準になっているようです。

日本のロボアドバイザー投資もいずれは手数料が低くなっていくのでしょうが、しばらくは0.5〜1%程度の手数料が続きそうです。

ハイリターンは望めない

長期投資をする上で当然ですが、ハイリターン(年利20%〜)は望めません。

ロボアドバイザー投資はローリスク・ミドルリターン(あるいはローリターン)を狙うものですので、ハイリターンが欲しい方は他の投資方法をおすすめします。

ロボアドバイザーではどうやって投資方針が組まれる?

人工知能が投資方針を組んでくれると言っても、どういうことなのでしょうか。

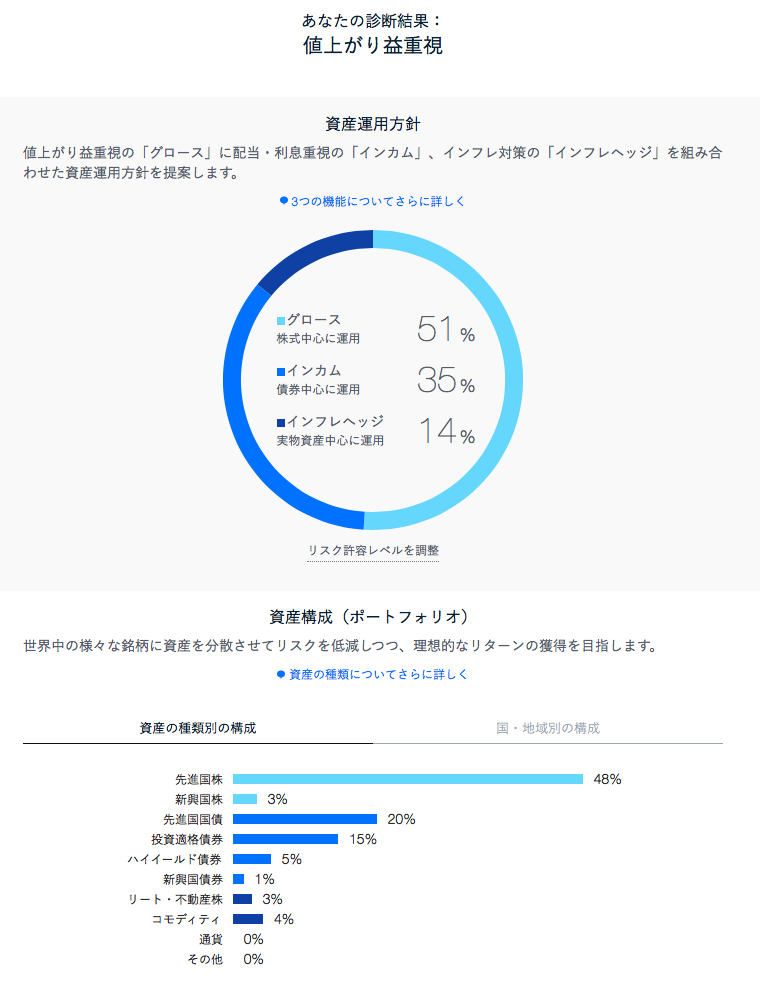

こちらは例として、お金のデザイン社のロボアドバイザーTHEOのWebサイト上で無料で行うことができるプラン作成を紹介してみます。

まず、下記のように幾つかの質問がされるので、答えてみます。

すると、このようにある程度の診断結果が出てきて、今後の投資戦略のシミュレーションを行ってくれます。

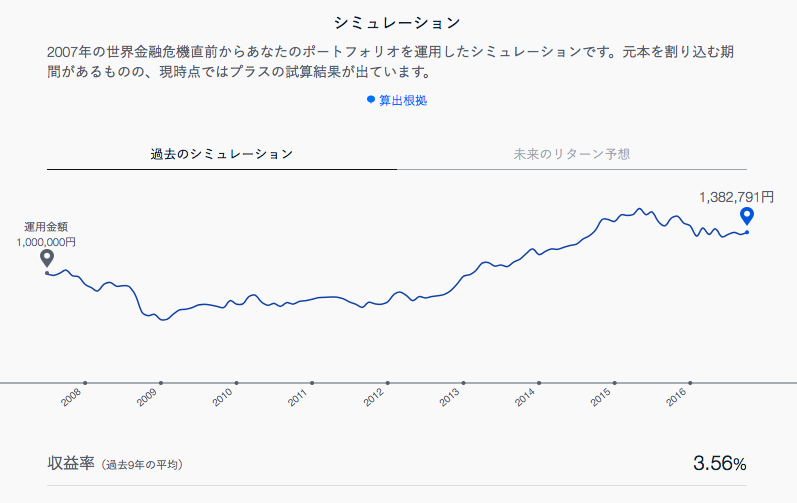

このような投資ポートフォリオを組んだ場合、下記のような運用結果が得られたようです。私の場合では、約10年間で4割ほどの運用益となっています。

年利に直すと3.56%、正直なところ私はそんなに高いとは思いませんが、これを高いと思うか低いと思うかは人それぞれでしょう。

もちろん当たり前ですが、ただポートフォリオを組むだけでなく状況に応じてリバランス、つまりがポートフォリオを最適化するための自動売買を仕掛けてくれます。

各社、どんなロボアドバイザーがある?

2017年7月現在で、確認できたサービスをまとめてみます。

WealthNavi

ウェルスナビ株式会社の運営するWealthNaviです。

いわゆるFintechベンチャーの中ではWealthNaviと次に紹介するTHEOが有名かと思います。

2016年1月から招待制でサービスを始めていて、2016年7月になって一般公開されました。

税金最適化、ボーナス自動積立、お釣りで資産運用など、現時点では最も機能が充実しているように思えます。

かつては最低投資額が100万円だったのですが、現在は最低30万円から投資ができるようになりました。

WealthNaviは最近はSBI証券とも提携を行い、人気を集めています。興味がある方は是非、公式サイトにて詳細をチェックしてみてくださいね。

お金のデザイン「THEO」

お金のデザイン社の運営するTHEOです。2016年2月からサービスインしています。

WealthNaviのように付加価値のあるサービスは提供していないようですが、最低投資額が10万円と、WealthNaviの3分の1です。

最低投資額が10万円とハードルが低いこともあり、申込者数は1万人を突破したようです。

ON COMPASS

マネックス・アセットマネジメントのON COMPASSは2016年9月にMSV LIFEとしてサービススタートし、2020年4月にリニューアルされました。

ON COMPASSが他のロボアドバイザーと大きく異なる点は、「取り崩し」のプラン作成に対応していることです。

例えば、ドカッと入った退職金をON COMPASSに一旦全額預け、資産運用を行いながら生活費にあてていく際のプラン、なんていうことも可能です!

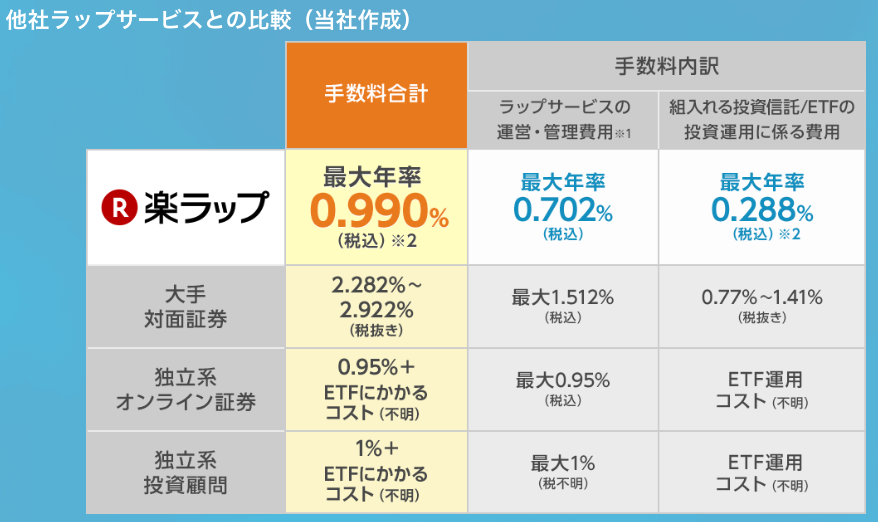

楽天証券「楽ラップ」

楽天証券の楽ラップは、2016年7月からサービスインしています。標準的なロボアドバイザー機能を備えており、最低投資額は10万円です。

手数料に関して他社と異なります。他社よりも低い「1%未満の手数料率」と銘打ち、2つの手数料コースを用意しています。

エイト証券「8 Now!」

エイト証券の8 Now!は歴史が古く2015年5月よりサービス開始しているようです。最低投資金額は88USD以上、手数料率は0.88%と「8」にこだわっています。です。

みずほ銀行「SMART FOLIO」

みずほ銀行のSMART FOLIOです。正直な所、私はみずほ銀行のシステムに関しては、様々トラブルのイメージもありあまり使いたくありません、、

東海東京証券「カライス」

東海東京証券のカライスは2016年11月よりサービスインしました。

カライスって何?と思いましたが、こういう由来があるようです。

カライスは「成功、命中、成就」といった意味を持つ、美しいパワーストーン、トルコ石のラテン語・古代ギリシャ語での呼び名です。

はじめての投資を成功させたい、そんな思いを込めて名付けました。

Webサイト上にはあまり情報がなく、正確な機能を判断できないのですが、ポートフォリオ作成やリバランスなど、標準的ロボアドバイザー機能を持っているようです。

松井証券「投信工房」

松井証券が2016年11月より始めたのが投信工房です。投信工房に関しては最低入金額が無く、積立機能を使えば最低500円から使用できる、との記載があります。

野村證券「野村のゴールベース」

おなじみ野村證券が2016年11月にリリースしたのが野村のゴールベースです。Webサイトを拝見したのですが、最低投資額、手数料率の記載が発見できませんでした、、

まとめ

現時点で各社のロボアドバイザーの優劣をつけるのは難しいですが、老後世代の方にはON COMPASS の一択となるでしょう。資産の取り崩しに対応したプランを用意できるのはON COMPASS のみですし、運用会社もしっかりしていますので。

それ以外の若い方におすすめサービスを提案するのは非常に難しいですが、(なにせ2016年11月だけで3社もサービススタートするほど変化の激しい分野ですので、、)現時点でおすすめできるのはWealthNaviではないでしょうか。

いわゆるFintechベンチャーによるロボ・アドバイザーはWealthNaviとTHEOの2大巨頭がある感がしますが、WealthNaviの方が際立って先進的で付加価値のあるサービスを提供しており攻勢がかかっている印象がします。現時点で手数料率はどちらも1%ですが、これはいずれ下がっていくことになるでしょう。

私は現時点では自身でプログラムを組み自動売買を行っていますが、いずれはこうしたロボ・アドバイザーを利用すると思います。今後が非常に楽しみです。